前回のコラムで船荷証券(いわゆる、B/L)について取り上げました。

今回のコラムでは、船荷証券同様、国際貿易上よく利用される書類として、信用状(L/C)についてご説明したいと思います。

信用状は英語ではL/CまたはLetter of Creditと呼ばれます。

輸入をする際に、輸入者がその取引銀行に依頼をし、作成をしてもらう書類のことで、輸出者に対し取引金額の支払いを確約する旨の内容が記載されています。

発行元の輸入地の銀行から輸出地の銀行へ送付され、その後、輸出者へと送付されます。この信用状をもとに、輸出者は安心して貨物を輸出することができます。

信用状を利用するメリットは、金額の支払いを取引先の銀行が確約してくれる、補填してくれる、というところにあります。

信用状がない場合、輸出者と輸入者の間で支払い金額のやり取りを直接行う必要がありますが、販売者と購入者で所有権が即座に移転する通常の取引と異なり、国際貿易においては、取引の対象となる貨物の所有権の移転に輸送期間というタイムラグが発生します。

そのため、輸入者と輸出者の間で支払い金額のやり取りを直接行う際に、金額を支払っても指定の貨物が届かないという輸入者側のリスク、貨物を輸出しても金額の支払いが履行されないという輸出側のリスクなどが発生してしまいます。

それらのリスクを担保する仕組みが信用状であると言えます。

つまり、それら取引金額の支払いを輸出者側及び輸入者側の銀行がそれぞれ代行してくれるというものです。

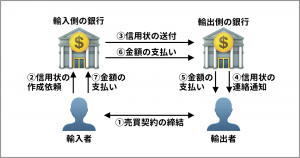

実際に流れを見てみましょう。

まず、輸入者と輸出者の間で売買契約を締結します。

その後、輸入者は輸入者側の銀行に連絡をし、信用状を発行してもらいます。

輸入者側の銀行はその信用状を輸出者側の銀行に送付をし、輸出側の銀行はその信用状が届き次第、輸出者に信用状が発行された旨連絡をします。

そして、その信用状をもとに輸出者側の銀行から輸出者側へ輸出代金が支払われます。輸出者側の銀行へは輸入者側の銀行から支払いが行われ、最後に輸入者から輸入者側の銀行に支払いが行われます。

以上の流れをわかりやすくまとめると以下のようになります。

重要な点をまとめておきましょう。

・信用状はL/C、Letter of Creditと呼ばれる。

・信用状は、輸出者と輸入者間の取引金額の支払いに関するリスクをヘッジするために存在する。

・信用状を発行するのは輸入側の銀行。輸出側の銀行は信用状をもとに輸出者に支払いを実施する。支払い金額の流れは、

① 輸出側の銀行→輸出者

② 輸入側の銀行→輸出側の銀行

③ 輸入者→輸入者側の銀行

となる。